Biraz Terminoloji- Reasürans yazımda isteğe bağlı olan İhtiyarî (fakültatif-facultative) reasüransı anlatmıştım.

"Treteler şöyle oldu", "trete maliyetleri", "trete istisnası" gibi sözler hep dilimizde. Sene sonu yakın ve bu konu sürekli dillerdeyken, "trete reasüransı"ndan bahsetmek için iyi bir zaman.

Bugün çok temel olarak bahsedeceğim sigortacılığın kalbi olan trete reasüransı aslında derya deniz bir konu. Günün sonunda biz elimize aldığımız poliçeyi görüyoruz ancak o poliçenin arkasında pek çok operasyon, işlem ve tüm uygulama kurallarının önceden belirlendiği trete anlaşmaları var.

Sigortacıların sınırsız miktarda teminat sağlayabileceği gibi yanlış bir algı var. Oysa sigortacılar, üstlendikleri riskleri taşıyabilmek için yeterli sermayeyi korumak zorundadır. Mali güçleri oranında risk üstlenmesi gereken sigorta şirketlerinin, üzerlerinde taşıdıkları bir kısım riskleri devretmeleri reasürans sayesinde gerçekleşir. Reasürans, sigorta şirketinin risk kapasitesini artırmasına ve yüksek tutarlı hasar taleplerine karşı korunmasına olanak tanıyan bir risk devridir. Sık sık duyacağınız diğer bir terim olan "Kapasite" de basitçe, bir sigorta şirketinin sunabileceği sigorta miktarıdır.

Sigortacıların reasürans piyasası ile karşılıklı risk ve prim devrine dair yaptıkları anlaşmalar trete anlaşmaları olarak anılır. Pek söylenen tabiriyle sigortacının sigortası.

Kalemler kağıtlar hazırsa, başlıyorum.

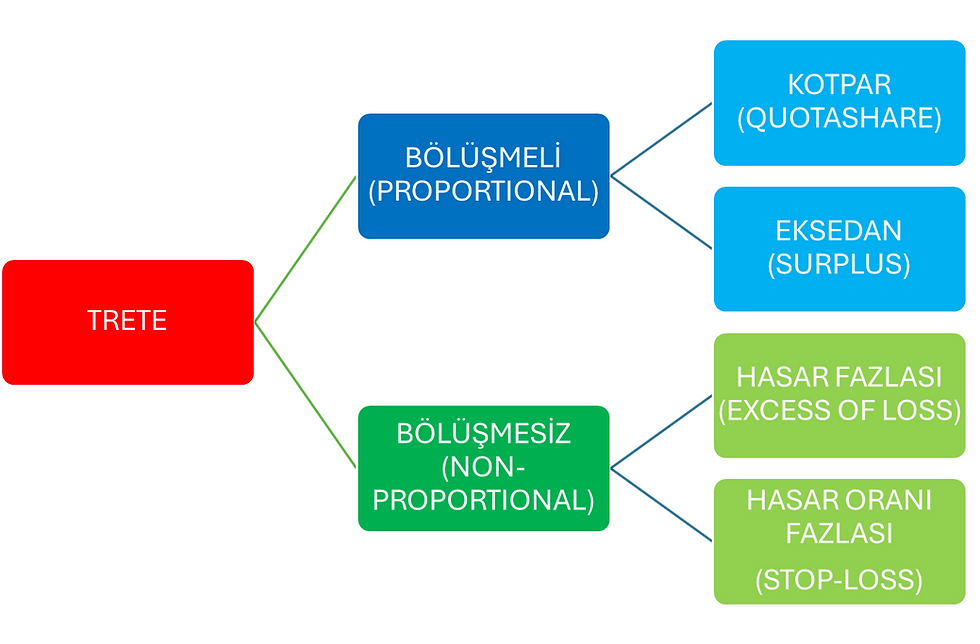

Trete reasüransı (Treaty Reinsurance) otomatik reasürans anlaşmaları olarak da bilinir. Trete reasüransı, başlangıçta belirlenen koşullar çerçevesinde reasürörün, sedana (yani sigorta şirketine) belirli bir süre için otomatik teminat sağladığı anlaşmalardır. Bölüşmeli veya bölüşmesiz olarak yapılır

Bu kısa girişten sonra Trete Reasüransını önce ikiye ayırıyoruz. Bölüşmeli (proportional) ve bölüşmesiz (non proportional):

1-Bölüşmeli Trete- Sigorta şirketi ile reasürörün kader arkadaşlığıdır. Reasürör her primin ve hasarın belirli bir oranına katıldığından sigorta şirketine ihbar edilen her hasar sigorta şirketini de reasürörü de aynı şekilde etkiler. Bölüşmeli treteler genel olarak zorunluluk içerir- sigorta şirketi riski devretmek, reasürör de hisse almak zorundadır.

2-Bölüşmesiz Trete- Bu reasüransta ise sigorta şirketi ile reasürörün primleri de, hasarlardan etkilenmeleri de farklıdır. Reasürör, ilgili rizikoda gerçekleşen hasarın belirli bir tutarı geçmesi durumunda hasara katılır. Kendi kısmı için aldığı prim de sigortacının priminden farklıdır.

Treteyi anlatırken duyacağınız terimlerden biri de orijinal prim. Sigorta şirketleri yeni bir poliçe düzenlediklerinde, bir prim karşılığında risk üstlenmeyi kabul ederler. Bir sigorta şirketi ne kadar çok poliçe düzenlerse, o kadar fazla risk üstlenmiş olur. Sigorta şirketinin üzerinde bu risklerin bir kısmını ücret karşılığında - ki buna orijinal prim diyoruz- reasürans şirketine devrederek riskini azaltır.

Trete reasüransını önce ikiye ayırdık, şimdi de bölüşmeli ve bölüşmesiz treteleri kendi içinde ikiye ayıracağız. Ancak öncesinde bir başka terimi anlatmakta fayda var: Saklama payı yani retention.

Saklama payı, sigorta şirketinin üstlendiği teminat üzerinden herhangi bir reasürans olmaksızın kendi üstünde tuttuğu kısımdır. Saklama payı bölüşmeli reasüranslarda risk başına, bölüşmesizlerde hasar başına gibi farklı oran veya tutarlarda olabilir. Kısaca bu kısım tamamen sigorta şirketinin riskidir.

Kaldığım yerden devam ediyorum: Bölüşmeli treteler Kotpar ( Quotashare) ve Eksedan (Surplus) olarak ikiye ayrılır.

1.1-Kotpar'da sigorta şirketi belirli bir kapasiteye kadar, ilgili sigorta branşındaki iyi kötü tüm risklerini belirli bir oranda reasüröre devreder ve reasürör de devraldığı her riske gerçekleşen hasarın aynı oranında katılır. Riskin orijinal primi de bellidir (Trete primi). Örnek, her riskin %60'ı gibi bir kotpar anlaşması yapılmışsa, reasürör orijinal primin %60'ına hak kazanır ve her hasarın da %60'ına katılır. Yine terminoloji yazımdan hatırlayacaksınız; Kotpar sigorta şirketi ile reasürörün yapığı bir koasürans anlaşmasıdır aslında.

1.2 Eksedan trete daha yaygın kullanılmaktadır, Kotpar'daki gibi risklerin tümü reasüröre devredilmez. Saklama payını aşan kısım devredilir. Bu sayede sigorta şirketi kapasitesinin yettiği iyi riskleri kendi bünyesinde tutarak, tutamayacağı kısmı ya da özelliğine göre tutmak istemediği riski reasüröre devreder. Sigorta şirketleri risklerin özelliğine göre branş veya risk bazında farklı saklama payları tutabilirler. Kapasiteler her zaman sigorta şirketinin kendi saklama payına (retention) aldığı miktarın katları dilim (line) olarak belirlenir ve sigorta şirketinin riskler bazında ayrı ayrı kapasiteleri oluşur.

Bölüşmesiz treteler de kendi içinde ayrılıyor.

2.1 Hasar Fazlası Anlaşması (Excess of Loss) - Bu tretede sigorta şirketi olay veya riziko başına ne kadar kapasite verebileceğine karar verir ve aşan kısmını reasüransa devreder. Poliçelerdeki muafiyete benzeyen bu tretede, reasürör limitini olay başına değil, trete anlaşması boyunca ödenecek toplam hasar miktarını da içerecek şekilde belirler, sağladığı limit dahilinde tespit edilen tutar geçildiğinde hasar iştirak eder, ve kendi risk primini de buna göre belirler.

2.2 Hasar Oranı Fazlası Anlaşması (Stop Loss) - Excess Of loss da olduğu gibi bir yapı, burada fark, anlaşma süresi içinde meydana gelen hasarlar toplanıyor, reasürör bu toplamın belirli bir tutarı ya da oranı geçmesi halinde devreye giriyor.

(NOT- 2.3 Reciprocity (Karşılıklı İş Alışverişi) ve 2.4 Pool anlaşmaları da diğer iki bölüşmesiz trete, bunlara ileride değineceğim)

Bölüşmeli reasürans sigorta şirketinin büyük kayıplardan daha fazla korunarak finansal istikrarını sağlarken, tahmin edilebilir hasar oranları etkili planlama ve bütçeleme yapmasını mümkün kılar. Bu sayede potansiyel kayıpları karşılamak için gereken sermayeyi serbest bırakarak, bu sermayeyi başka büyüme fırsatlarına yatırabilir ve mali durumlarını güçlendirebilirler. Bölüşmeli tretelerde reasürörün, risk yönetimi, underwriting ve hasar işlemleri konularında uzmanlığına direkt erişim, operasyonların karlılığını pozitif etkiler ve sigorta şirketlerine hem saklama payını ayarlayarak hem de değişen piyasa dinamiklerine yanıt vererek rekabet esnekliğini sağlar.

Bölüşmesiz Reasürans katastrofik kayıplara karşı risk maruziyetini azaltmak ve korunmak isteyen sigorta şirketleri için mükemmel bir seçenektir. Doğal afetler veya diğer felaket olaylarına açık bölgelerde faaliyet gösteren sigortacılar için özellikle önemlidir. Sigorta şirketinin kapasitesini ve çeşitliliğini artırarak daha fazla poliçe düzenlemesi ve bu sayede ve daha fazla ve yeni müşteri çekmesine ve gelir elde etmelerine yardımcı olur. Teminatı ihtiyaçlarına göre şekillendirmesine olanak verdiğinden özel risklere uygun bir teminat paketi oluşturma olanağı sağlar. Yalnızca ihtiyaç duydukları teminat için reasürans primi ödenmesi de daha etkin bir maliyet yönetimi sağlar.

Bu kadar teknik bilgi sonrası, biraz da pratikte nasıl algılandıklarına bakalım: Bölüşmeli tretesi olan sigorta şirketleri risk kabullerinde reasürans anlaşmaları çerçevesinde hareket etmek zorundadır, eğer dışına çıkarlarsa riskin önemli kısmını kendi kaynaklarından karşılamaları gerekir ki, bu da sermayelerini tehlikeye sokar. Bu ilk etapta kulağa bu şirketlerin çözümlerinin sınırlı kalacağı gibi bir izlenim yaratsa da, sağlıklı büyüyen, hasar performansı ve reasürans piyasasıyla güçlü ilişkileri olan sigorta şirketleri daha fazla kapasiteye ve ek çözümlere ihtiyaç duyduklarında mevcut reasürörlerinin avantajlı kapsamları ve ek kapasitelere kolayca erişebilirler.

Bölüşmesiz tretesi olan sigorta şirketleri uhdelerinde kalan riskler için daha serbest değerlendirmeler yapabilir, bu da her riski kolayca yazarlar gibi yanlış bir algı yaratabilir. Kendi limitleri dahilinde bazı zor işleri genel bir portföy içinde değerlendirebilir ve teklif verebilirler, bu da şirketlere rekabette önemli bir avantaj ve serbestlik sağlar. Bu durum sigorta şirketini iyi kötü her riske iştahlı gösterse de, bölüşmesiz treteler aynı zamanda şirketin risk alma iştahını dengeleyen bir kontrol mekanizması görevi görür.

Trete anlaşmaları sürekli yaşayan, izlenen, takip edilen ve düzenli raporlamalarla sigorta şirketinin risk devri yaptığı reasürans piyasasına bilgi aktardığı hem de kendi risklerini yönettiği son derece detaylı operasyonların yürütüldüğü anlaşmalardır.

Artık konuyu bağlıyorum, az daha sabır ...

Trete anlaşmaları prim ve hasar gibi parasal hesap kitapların yanında, teminat verilecek endüstri kolu, lokasyon gibi pek çok faktörü de içeriyor. Bazı sigortalıların ya da riskli endüstrilerin sigorta bulamamalarının nedenleri başında sigorta şirketlerinin söz konusu risk için bir trete desteği olmaması yer alıyor.

Bölüşmeli ya da bölüşmesiz olsun, reasürör ile sigorta şirketinin işbirliği belirli koşulların yerine getirilmesi ile uzun soluklu ve sürdürülebilir oluyor. En başta reasürörün finansal gücü ve güvenilirliği çok önemli, çünkü sigorta şirketi arkasında sağlam bir dayanağa ihtiyaç duyar. Bu nedenle rating kriterleri, security list (güvenilir resürörler listesi) gibi sürekli güncel tutukları ve izledikleri mekanizmaları var. Ayrıca mevzuatla belirtilen çerçeveye uymak zorundalar, devlet sigorta şirketleri denetler Diğer taraftan reasürörler de sigorta şirketinin teknik yetkinliği, imajı, bağlı olduğu grubun finansal gücü, portföyündeki risk dağılımı, hasar prim oranı, finansal analizleri ve geçmiş ilişkiler gibi pek çok parametreyi de dikkate alırlar.

Reasürans şirketlerinin sıkça dile getirdikleri konulardan biri de risklerin kalitesi ve risk yönetimi.

Son zamanlarda katıldığım ulusal ve uluslararası sektör toplantılarında vurgulanan konulardan biri iyi risk ve kötü risk. Bunu düşük risk ve yüksek riskle karıştırmayın. İyi risk- risk önlemleri ve risk yönetimi açısından gelişmiş olan riski ifade ediyor. Yüksek riskler barındıran bir endüstri olabilirsiniz ancak risk yönetiminiz kuvvetli, önlemleriniz yeterli ve kendini sürekli yenileyen, bakımlarını ihmal etmeyen özenli bir kuruluşsanız - hasar geçmişiniz ve performansınız da sorunsuzsa - İYİ ve KALİTELİ risk olduğunuz için, sigorta piyasası olumlu yaklaşabilir. Aksi halde petrol rafinerileri, nükleer santraller, demir çelik gibi sektörler için hayat çok zor olabilirdi. Ancak risk önlemleriniz yetersiz, takipsiz ve hasarlarınızın frekansı yüksekse, düşük riskli bir endüstri olsa bile sigortacılar teminat vermekte çekingen davranabilirler.

Reasürans piyasası bu aralar sık sık işbirliği çağrısı yapıyor. Özetle 'riskinizi yönetin' diyor. Bu aynı zamanda daha geniş teminatlar ve yüksek kapasiteler sunmak isteyen sigortacılara da bir çağrı. Baden Baden görüşmeleri, kader birliği yapılan bölüşmeli tretelerden, bölüşmesiz tretelere geçisin hızlanacağını gösteriyor. Bu da artık pek çok risk kolunda reasüröre devrin belirli bir tutardan sonra başlayacağından hareketle, sigorta şirketlerinin üzerlerinde kalan kısım için sigortalıları çok yönlü kontrol edeceği, risk seçim kriterlerinin sertleşeceği, risk analizlerinin isteneceği ve sermayenin korunması için çok daha titiz davranacağı anlamına geliyor.

Yakın geçmişi unutmayalım. 2022 sonundan itibaren reasürans piyasasındaki değişimler treteleri çok etkiledi. 2023 depremlerinin ardından Baden Baden'da sigorta şirketlerimiz mevcut reasürans yapılarını kısmen değiştirirken, artık Türkiye risklerine kapasite vermek istemediği için tretelerden çıkan reasürörlerin yerine daha farklı koşullarla yenilerini katarak ve daralan kapasitelerini eski seviyelere çıkarmak için de ek kapasiteler almak zorunda kaldılar. Tüm bunlar nihai sigortalının bütçesine yansıdı, sigorta primleri arttı.

Her fırsatta altını çizdiğim ve önemini vurgulamaya devam edeceğim risk analizleri ve risk mühendisliği çalışmalarını yeri gelmişken tekrar hatırlatayım. Reasürans piyasası bildiğiniz gibi riskleri ölçmek, hasarları tahmin etmek ve primlerini belirlemek için çeşitli modellemeler kullanıyor. Risk mühendisliği de bu modellemelerden faydalanıyor ve reasürans piyasası ile aynı dil ve terminoloji ile konuşuyor, riskleri underwriting bakış açısı ile değerlendiriyorlar. Bu da sigorta şirketinin reasüröre devredeceği riski tanıtırken önemli bir avantaj yaratıyor.

Özetle sigorta şirketleri kurallar çerçevesinde risklerini reasürans piyasasına devrediyorlar ve bir hasar durumunda yanımızda ve arkamızda durmak üzere zararımızı tazmin etme taahhüdünde bulunuyorlar. Tüm bunları yaparken de tamamen sigortalıdan ve aracıdan gelen bilgilerin doğruluğunu kabul ederek, yani karşılıklı güvene dayanarak çalışıyorlar.

Burada sigorta aracılarına da önemli görevler düşüyor. Riske dair bilgilerin eksiksiz temin edilmesi, risk analizleri ile desteklenmesi ve riskin iyileştirilmesi için yatırımların planlanarak yerine getirilmesi ve sigortalıya danışmanlık yapılması gibi önemli fonksiyonlar aracılar tarafından yerine getiriliyor. Aracılar, sigortalıları için yaratacakları çözümlerde destek alacakları sigorta şirketinin trete yapısı, kapasiteleri ve risk kabul koşulları hakkında da detaylı bilgi sahibi olmalılar.

Küresel reasürans piyasasının risklerin artan frekansı ve sebep olduğu zararların artması nedeniyle koşullarını gözden geçirdiği zamanları yaşıyoruz. Baden Baden ve Ferma Forum paylaşımlarımda piyasasını beklentilerini aktarmıştım. Reasürans piyasasındaki değişimler sigorta şirketlerini direkt etkiler. Sigorta şirketlerimiz bugünlerde 2025 tretelerinin yenilemeleri için çok yoğun mesai içinde. Tüm sigorta şirketlerimize görüşmelerinde başarılar diliyorum, güzel haberlerinizi bekliyoruz.

Herkese kolaylıklar dilerim.

#treaty #insurance #reinsurance #security #globalinsurance #risk #retention #proportional #nonproportinal #surplus #xsofloss #sermaye #capital #premium #prim #broker #termsandconditions #saklamapayi #cooperation #isbirligi #riskanalysis #catloss #earthquake #riskkalitesi #quality #underwriting #modelling #risktransfer #BadenBaden #Montecarlo #climatechange #cyber #goodfaith #audit #denetim #regulation #competition #sustainability #resillience #surdurulebilirlik #dayaniklilik

Comments